Scroll

digitale Kanzlei

Kirchensteuer bei Pauschalierung der Lohn- und Einkommensteuer

Für die Ermittlung der Kirchensteuer auf pauschale Lohn- oder Einkommensteuer gibt es die Wahl zwischen einem individuellen Nachweis und einem vereinfachten Verfahren.

Das Steuerrecht lässt für bestimmte Leistungen an Arbeitnehmer sowie für Sachzuwendungen und -prämien an beliebige Personen eine Pauschalierung der Lohn- oder Einkommensteuer zu. Die Finanzverwaltung hat jetzt ihre Vorgaben für die Erhebung der auf die Pauschalsteuer fälligen Kirchensteuer aktualisiert.

Wahlrecht: Wer die Steuerpauschalierung anwendet, kann für die Kirchensteuer zwischen einem vereinfachten Verfahren und einem Nachweisverfahren wählen. Die Wahl zwischen diesen Verfahren kann das Unternehmen sowohl für jeden Lohnsteuer-Anmeldungszeitraum als auch für die jeweils angewandte Pauschalierungsvorschrift und die einzelnen Pauschalierungstatbestände unterschiedlich treffen.

Vereinfachtes Verfahren: Beim vereinfachten Verfahren ist für sämtliche Arbeitnehmer oder Empfänger von Sachzuwendungen/-prämien Kirchensteuer abzuführen. Als Ausgleich dafür, dass nicht alle Arbeitnehmer/Empfänger kirchensteuerpflichtig sind, gilt dann ein ermäßigter Steuersatz.

Nachweisverfahren: Alternativ ist ein individueller Nachweis der Kirchensteuerpflicht möglich. Für Arbeitnehmer und Empfänger, die keiner steuererhebenden Religionsgemeinschaft angehören, ist keine Kirchensteuer zu entrichten, für alle anderen gilt der allgemeine Kirchensteuersatz.

Nachweis: Als Beleg für die Kirchensteuerpflicht oder -freiheit dienen bei Arbeitnehmern in der Regel die vom Arbeitgeber beim Bundeszentralamt für Steuern abgerufenen elektronischen Lohnsteuerabzugsmerkmale (ELStAM) oder eine ersatzweise vom Finanzamt ausgestellte Bescheinigung. Für alle anderen Empfänger sowie für Arbeitnehmer, bei denen ein solcher Nachweis nicht vorliegt, ist eine schriftliche Erklärung des Arbeitnehmers oder Empfängers über die Kirchensteuerpflicht notwendig. Diese Erklärung, für die die Finanzverwaltung ein Muster erstellt hat, muss als Beleg aufbewahrt werden.

Aufteilung: Ist beim Nachweisverfahren die pauschale Steuer für einzelne Empfänger nicht zu ermitteln, kann die gesamte pauschale Steuer im Verhältnis der kirchensteuerpflichtigen zu den nicht kirchensteuerpflichtigen Empfängern aufgeteilt werden. Auf den Anteil der steuerpflichtigen Empfänger ist der reguläre Kirchensteuersatz anzuwenden und die resultierende Kirchensteuer gleichmäßig auf die Empfänger zu verteilen.

Einzelfälle: Kann für einzelne Empfänger die Kirchensteuerpflicht nicht ermittelt werden, gilt für diese ebenfalls der allgemeine Kirchensteuersatz. Die so ermittelte Kirchensteuer ist in der Lohnsteuer-Anmeldung wie die reduzierte Kirchensteuer im vereinfachten Verfahren zu behandeln. Die Aufteilung auf die Kirchen wird vom Finanzamt vorgenommen.

Kirchensteuersätze: Die Höhe der Kirchensteuersätze ergibt sich bei beiden Verfahren aus den im jeweiligen Bundesland geltenden Kirchensteuerbeschlüssen der steuererhebenden Religionsgemeinschaften.

digitale Kanzlei

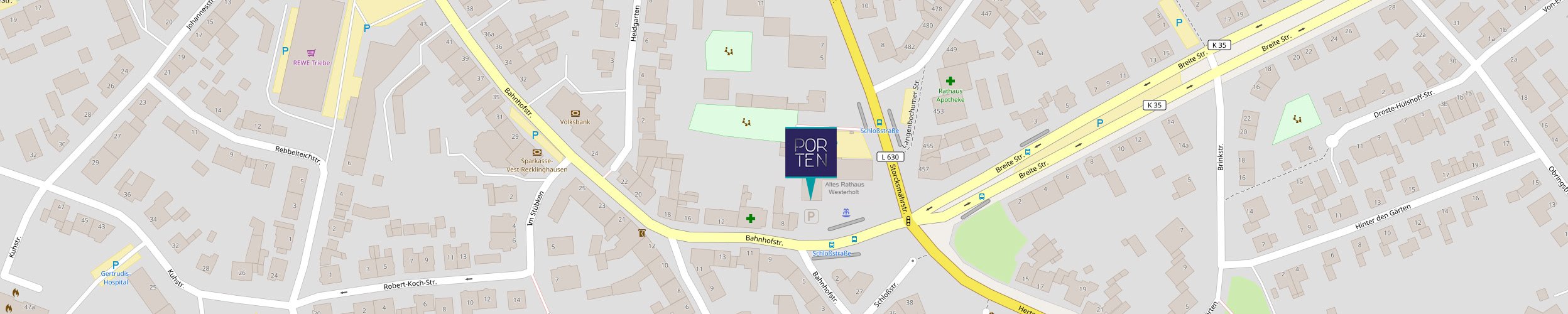

HIER FINDEN SIE UNSERE KANZLEI:

|

Steuerberater PORTEN Partnerschaft mbB Bahnhofstraße 6 |

|

Unsere Öffnungszeiten:

|

Mitgliedschaften