Scroll

digitale Kanzlei

Häusliches Arbeitszimmer

Nur wenn das häusliche Arbeitszimmer der Mittelpunkt der beruflichen Tätigkeit ist, ist eine Abzugsbeschränkung nicht anzuwenden.

Im Regelfall ist ein häusliches Arbeitszimmer für Sie abziehbar. Dabei können Sie das Arbeitszimmer jedoch meistens nur beschränkt steuerlich absetzen. Die Abzugsbeschränkung ist nur dann nicht anzuwenden, wenn das häusliche Arbeitszimmer der Mittelpunkt Ihrer betrieblichen und beruflichen Tätigkeit ist, und kein anderer Arbeitsplatz zur Verfügung steht. Mittelpunkt der gesamten beruflichen Tätigkeit ist das Arbeitszimmer dann, wenn die für den Beruf wesentlichen Kerntätigkeiten tatsächlich dort von Ihnen vorgenommen werden.

Beispiele aus aktuellen Urteilen:

Bundesbetriebsprüfer

Bei einem Bundesbetriebsprüfer stellt das häusliche Arbeitszimmer nicht den Mittelpunkt seiner beruflichen Tätigkeit dar, weil sich der Schwerpunkt seiner Tätigkeit in den zu prüfenden Betrieben befindet.

Betreuer für Altersversicherungskonzepte

Beschäftigt sich jemand mit der Ausarbeitung und der Betreuung von Altersversicherungskonzepten und führt diese Tätigkeit mehrheitlich in seinem häuslichen Arbeitszimmer aus, schadet es auch nicht, dass vorbereitende Maßnahmen und die Konzeptbesprechung beim Kunden stattfinden. Der Mittelpunkt der Tätigkeit ist das häusliche Arbeitszimmer.

digitale Kanzlei

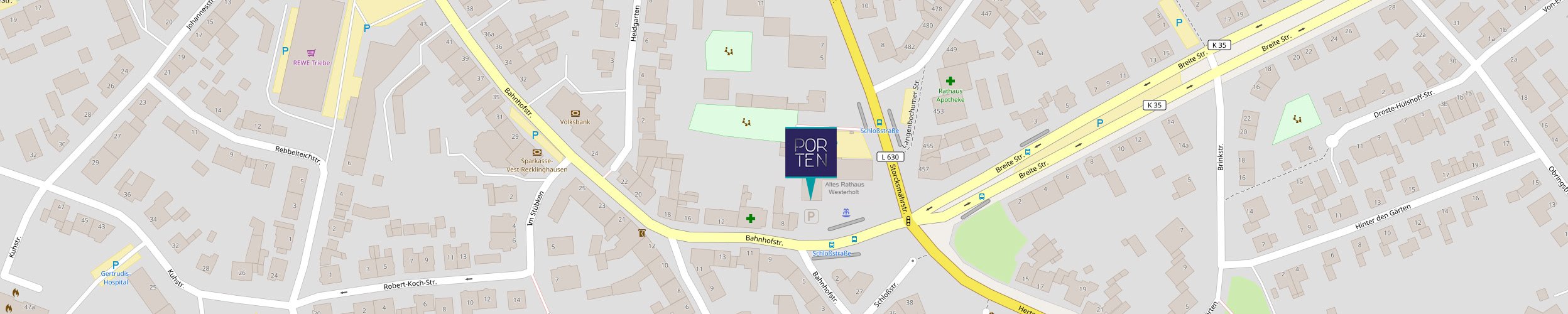

HIER FINDEN SIE UNSERE KANZLEI:

|

Steuerberater PORTEN Partnerschaft mbB Bahnhofstraße 6 |

|

Unsere Öffnungszeiten:

|

Mitgliedschaften