Scroll

digitale Kanzlei

Dienstwagen des Geschäftsführers

Ohne gleichwertiges Privatfahrzeug und Fahrtenbuch ist es schwer, die Versteuerung eines geldwerten Vorteils für die private Nutzung des Dienstwagens zu verhindern.

Das Finanzgericht Köln hat entschieden: "Der alleinige Gesellschafter-Geschäftsführer einer GmbH hat grundsätzlich einen geldwerten Vorteil wegen privater Nutzung des Dienstwagens zu versteuern, wenn ihm kein gleichwertiges Privatfahrzeug zur Verfügung steht. Dies gilt auch, wenn er sich verpflichtet, das Betriebsfahrzeug nicht für private Fahrten zu nutzen, sofern die Vereinbarung und die tatsächliche Durchführung nicht nachweisbar sind." Aus dieser Entscheidung sind folgende Lehren zu ziehen:

Hat der Geschäftsführer ein gleich großes Auto zu Hause zur privaten Nutzung zur Verfügung, so kann die private Nutzung des Geschäftswagens problemlos ausgeschlossen werden.

Hierzu ist eine schriftliche Vereinbarung erforderlich; dies wird von der Finanzverwaltung generell für Vereinbarungen mit Gesellschafter-Geschäftsführern gefordert. In der Vereinbarung muss stehen, dass die private Nutzung von Geschäftswagen untersagt ist, dies hat auch für Urlaubsfahrten zu gelten.

Ist kein gleich großer Privatwagen vorhanden, so muss die Rückgabe des Firmenwagens kontrolliert werden, es muss jemand bestätigen, dass der Wagen des Geschäftsführers abends immer auf dem Firmengelände gestanden hat.

Noch besser ist es, wenn die Geschäftsfahrzeuge nicht bestimmten Personen zugeordnet werden, sondern dass jeder Mitarbeiter auf jedes Fahrzeug bei Bedarf zurückgreifen darf. Wenn mehrere Geschäftsfahrzeuge vorhanden sind, sollten diese vom gleichen Typ sein.

Werden diese Anforderungen nicht erfüllt, so muss der Geschäftsführer den ihm zur Verfügung stehenden Firmenwagen nach der 1-% Regel versteuern oder ein Fahrtenbuch führen.

digitale Kanzlei

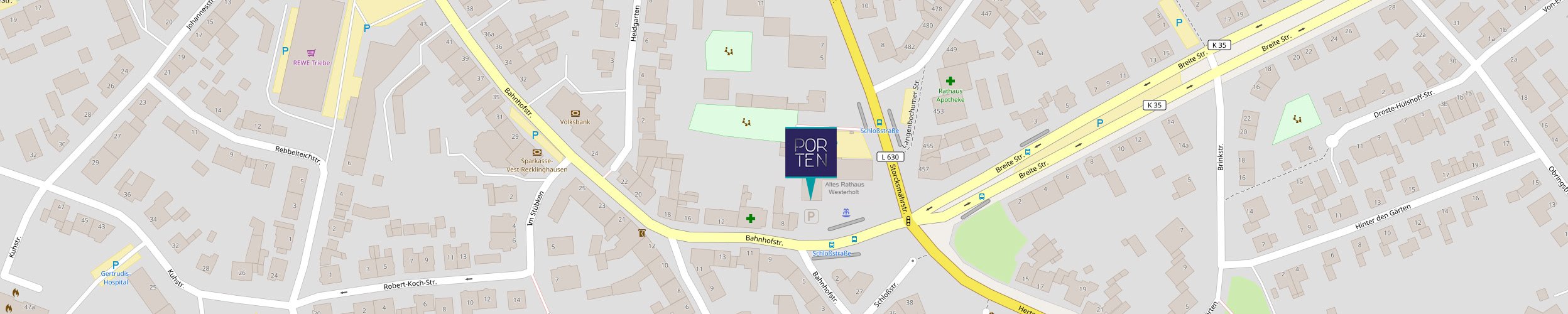

HIER FINDEN SIE UNSERE KANZLEI:

|

Steuerberater PORTEN Partnerschaft mbB Bahnhofstraße 6 |

|

Unsere Öffnungszeiten:

|

Mitgliedschaften