Scroll

digitale Kanzlei

Keine Anrechnung der abgewälzten Lohnsteuer

Die Anrechnung der auf den Arbeitnehmer abgewälzten pauschalisierten Lohnsteuer auf die Einkommensteuer ist nicht möglich.

Grundsätzlich gilt in Deutschland das Prinzip, dass jedes Einkommen - auch das aus einer geringfügigen Teilzeitbeschäftigung - der Lohn- bzw. Einkommenssteuerpflicht unterliegt. Eine Ausnahme von diesem Prinzip ist die Möglichkeit, dass der Arbeitgeber eine pauschalisierte Lohnsteuer entrichtet, wodurch die individuelle Lohnsteuerpflicht des Arbeitnehmers entfällt.

Von Gesetzes Wegen trägt grundsätzlich der Arbeitgeber die pauschalisierte Lohnsteuer. Bei der Einkommensteuerveranlagung wirkt sich die Pauschalisierung dann dergestalt aus, dass sowohl der pauschal versteuerte Arbeitslohn als auch die pauschale Lohnsteuer außer Ansatz bleiben. Die pauschale Lohnsteuer darf daher nicht wie die normale Lohnsteuer auf die Einkommensteuer angerechnet werden.

Etwas anderes gilt auch dann nicht, wenn der Arbeitgeber aufgrund interner Vereinbarungen die pauschale Lohnsteuer auf den Arbeitnehmer abwälzt. Die abgewälzte pauschale Lohnsteuer gilt als zugeflossener Arbeitslohn und mindert die Bemessungsgrundlage nicht. Der pauschal besteuerte Arbeitslohn und die pauschale Lohnsteuer bleiben auch hier bei der Veranlagung zur Einkommensteuer und beim Lohnsteuerjahresausgleich außer Ansatz. Der Bundesfinanzhof hat kürzlich nochmals ausdrücklich darauf hingewiesen, dass die vom Arbeitnehmer wirtschaftlich getragene Lohnsteuer auch nicht als negative Einnahme oder als Werbungskosten abgezogen werden kann.

digitale Kanzlei

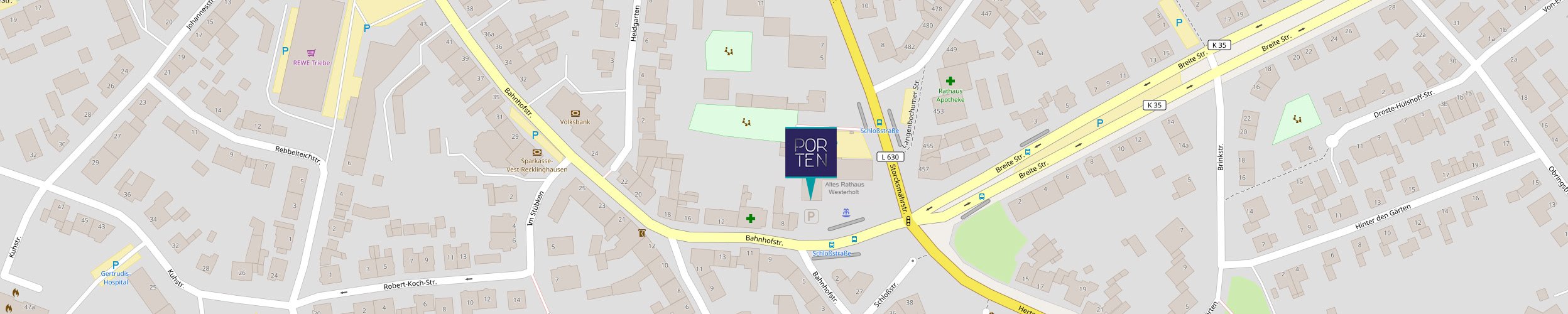

HIER FINDEN SIE UNSERE KANZLEI:

|

Steuerberater PORTEN Partnerschaft mbB Bahnhofstraße 6 |

|

Unsere Öffnungszeiten:

|

Mitgliedschaften