Scroll

digitale Kanzlei

Vorratsbewertung nach der Lifo-Methode

Das Bundesfinanzministerium hat im Mai die Endfassung der Verwaltungsanweisung zur Vorratsbewertung nach der Lifo-Methode veröffentlicht.

Unternehmen dürfen für den Bilanzansatz gleichartiger Wirtschaftsgüter des Vorratsvermögens unterstellen, dass die zuletzt angeschafften oder hergestellten Wirtschaftsgüter zuerst verbraucht oder veräußert worden sind, soweit dies den handelsrechtlichen Grundsätzen ordnungsmäßiger Buchführung entspricht. Durch die Anerkennung des "Last in, First out?-Prinzips sollte neben der Bewertungsvereinfachung auch die Verhinderung der Besteuerung von Scheingewinnen erreicht werden. Das Bundesfinanzministerium hat nun Details zur Lifo-Methode geregelt, die in allen noch offenen Fällen anwendbar sind.

Vorratsvermögen: Wirtschaftsgüter des Vorratsvermögens, für die eine Anwendung der Lifo-Methode in Betracht kommt, sind Roh-, Hilfs- und Betriebsstoffe, unfertige Erzeugnisse, fertige Erzeugnisse und Waren.

Ordnungsgemäße Buchführung: Die Bewertung des Vorratsvermögens nach der Lifo-Methode setzt voraus, dass sie den handelsrechtlichen Grundsätzen ordnungsmäßiger Buchführung entspricht. Diese Voraussetzung ist erfüllt, wenn die am Schluss des Wirtschaftsjahres vorhandenen Wirtschaftsgüter mengenmäßig vollständig erfasst sind und die Anwendung der Lifo-Methode nach den betriebsindividuellen Verhältnissen zu einer Vereinfachung bei der Bewertung des Vorratsvermögens führt.

Gleichartige Wirtschaftsgüter: Für die Anwendung der Lifo-Methode können gleichartige Wirtschaftsgüter zu einer Gruppe zusammengefasst werden. Wirtschaftsgüter gelten als gleichartig, wenn sie zu einer gleichartigen Warengattung gehören oder funktionsgleich sind.

Bewertungswahlrecht: Die Bewertung nach der Lifo-Methode ist ein eigenständiges steuerliches Wahlrecht, das unabhängig von der gewählten Bewertungsmethode für die Handelsbilanz oder den IFRS-Abschluss ausgeübt werden kann. Allerdings muss für eine abweichende steuerliche Wahl zumindest dem Grunde nach auch handelsrechtlich die Anwendung der Lifo-Methode zulässig sein. Das Bewertungswahlrecht kann für verschiedene Bewertungsgruppen unterschiedlich ausgeübt werden. Sämtliche Wirtschaftsgüter einer Bewertungsgruppe sind aber nach einheitlichen Grundsätzen zu bewerten.

Verwertungsreihenfolge: Die Lifo-Methode muss nicht mit der tatsächlichen Verbrauchs- oder Veräußerungsfolge übereinstimmen und kann damit unabhängig von besonderen Verbrauchsvorschriften, wie sie z. B. im Lebensmittelrecht existieren, angewandt werden. Auch Zertifizierungsverfahren, die eine bestimmte tatsächliche Verbrauchsfolge vorschreiben, schließen die Anwendung der Lifo-Methode nicht aus.

Handelsware: Für Handelsware ist die Anwendung der Lifo-Methode unzulässig, wenn die betriebliche Organisation z. B. durch Codierung der Ware und die eingesetzten EDV-Systeme es erlaubt, die individuellen Anschaffungskosten der einzelnen Wirtschaftsgüter ohne weiteres zu ermitteln. Ist die Einzelbewertung zwar möglich, aber mit weiterem Aufwand verbunden oder sie erfordert weitere Rechen- oder Ermittlungsschritte, dann ist die Lifo-Methode zulässig. Der Umfang der weiteren Ermittlungsschritte spielt dabei keine Rolle.

Erzeugnisse: Bei Erzeugnissen, die im Betrieb erst nach einer weiteren Ver- oder Bearbeitung von Roh-, Hilfs- und Betriebsstoffen hergestellt werden, sind zur Ermittlung des individuellen Werts weitere Kosten aus dem Fertigungsprozess in die Einzelkosten einzubeziehen. Für diese Fertig- oder Teilfertigerzeugnisse ist auch bei Einsatz eines elektronischen Warenwirtschaftssystems die Anwendung der Lifo-Methode zulässig. Dies gilt ebenso für die zugehörigen Roh-, Hilfs- und Betriebsstoffe sowie unfertigen Erzeugnisse. Eine Codierung der Ausgangs-, Zwischen- oder Endprodukte ist für die Anwendung der Lifo-Methode unschädlich. Die Lifo-Methode darf auch bei der Bewertung der Materialbestandteile unfertiger oder fertiger Erzeugnisse angewandt werden.

Verderbliche Vorräte: Sind Vorräte dauerhaft haltbar oder werden durch Be- und Verarbeitung dauerhaft haltbar gemacht, darf die Lifo-Methode angewandt werden. Als dauerhaft gilt eine Haltbarkeit von mindestens einem Jahr. Haben Vorräte eine geringere Haltbarkeit, dann ist die Lifo-Methode nicht zulässig, weil eine Verbrauchs- oder Veräußerungsfolge nach der Lifo-Methode dem betrieblichen Geschehensablauf völlig widersprechen würde.

digitale Kanzlei

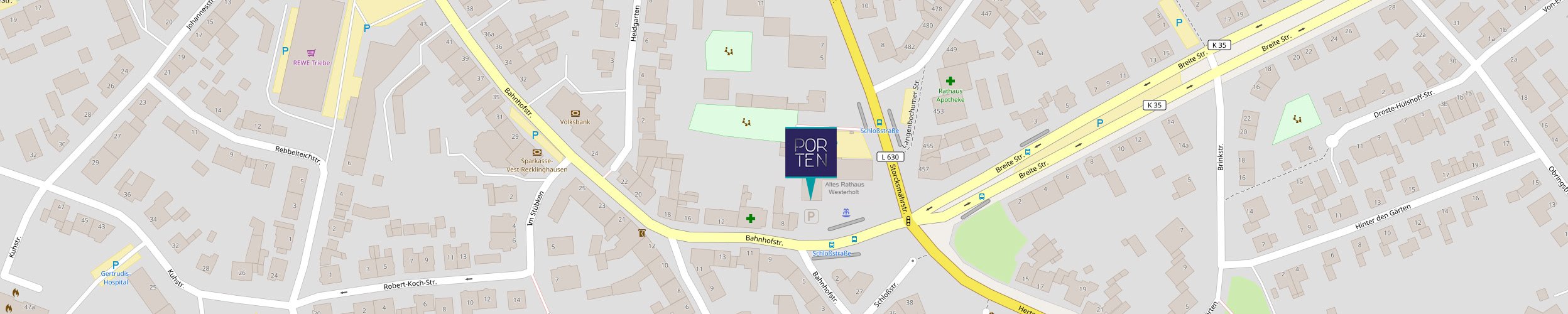

HIER FINDEN SIE UNSERE KANZLEI:

|

Steuerberater PORTEN Partnerschaft mbB Bahnhofstraße 6 |

|

Unsere Öffnungszeiten:

|

Mitgliedschaften