Scroll

digitale Kanzlei

Checkliste »Geringwertige Wirtschaftsgüter (GWG)«

Diese Checkliste erklärt, unter welchen Voraussetzungen ein Gegenstand als geringwertiges Wirtschaftsgut gilt und als solches abgeschrieben werden kann.

Nicht alle Wirtschaftsgüter können als GWG abgeschrieben werden. Damit die GWG-Abschreibung in Frage kommt, müssen mehrere Voraussetzungen erfüllt sein.

Anschaffungskosten: Zu den Anschaffungs- oder Herstellungskosten eines Wirtschaftsguts gehören auch die Nebenkosten für den Erwerb sowie die Herstellung der Betriebsbereitschaft. Insbesondere sind das Transport- oder Versandkosten. Anschaffungspreisminderungen, Rücklagen, erfolgsneutrale Zuschüsse oder genutzte Investitionsabzugsbeträge sind dagegen von den Anschaffungskosten abzuziehen. Relevant sind zudem nur Erwerbsnebenkosten im Wirtschaftsjahr des Zugangs. Nachträgliche Anschaffungskosten in einem späteren Wirtschaftsjahr sind auch sofort abziehbar, wenn das Wirtschaftsgut sofort abgeschrieben wurde, selbst wenn durch diese eine Wertgrenze überschritten würde.

Wertgrenze: Bei der Prüfung, ob die relevante Wertgrenze (150/250 Euro, 410/800 Euro oder 1.000 Euro für den Sammelposten) überschritten wird, ist grundsätzlich vom Nettobetrag der Anschaffungs- oder Herstellungskosten auszugehen. Das gilt auch für Kleinunternehmer, Ärzte und andere Personen ohne Vorsteuerabzugsberechtigung.

Beweglichkeit: Die GWG-Abschreibung gilt nur für bewegliche Wirtschaftsgüter, also nicht für Immobilien oder immaterielle Anlagegüter wie Lizenzen oder Software. Eine Ausnahme gibt es für Trivialsoftware, die ebenfalls als bewegliches Wirtschaftsgut gilt. Dazu gehören Programme mit Anschaffungskosten bis 410 Euro (eine Anhebung dieser Grenze auf 800 Euro ist geplant) und solche Programme, die lediglich Daten ohne besondere Verarbeitung speichern (Textverarbeitung, Tabellenkalkulation etc.).

Abnutzbarkeit: Das Wirtschaftsgut muss für eine GWG-Abschreibung abnutzbar sein, also durch den betrieblichen Gebrauch an Wert verlieren.

Eigenständigkeit: Nur selbstständig nutzbare Wirtschaftsgüter können als GWG abgeschrieben werden. Ein Wirtschaftsgut, das nur gemeinsam mit einem anderen Wirtschaftsgut des Anlagevermögens nutzbar ist, kann auch nicht selbstständig abgeschrieben werden. Beispielsweise ist ein Drucker nur gemeinsam mit einem PC sinnvoll nutzbar, während ein Kombigerät mit Fax- und Scanfunktion auch eigenständig nutzbar wäre. Die Zuordnung ist oft nicht ganz einfach. Als selbstständig nutzbar gelten zum Beispiel:

Notebooks, Tablets und Smartphones

Druck-Kombigeräte mit Faxfunktion

CDs, DVDs, Schallplatten, Ton- und Videokassetten, USB-Sticks, mobile Festplatten und andere mobile Datenträger

in sich abgeschlossene Bücher

selbstständig nutzbare Werkzeuge oder medizinische Instrumente, auch wenn sie Teil einer Grundausstattung sind

Regale, die aus genormten Regalteilen zusammengesetzt sind und in der Regel auf Dauer in dieser Zusammensetzung genutzt werden

Schreibtischkombiteile wie z. B. Tische und Rollcontainer sowie einzelne Elemente einer aus genormten Teilen zusammengesetzten und verschraubten Schreibtischkombination, wenn sie auch einzeln als Tisch nutzbar wären

Steh-, Tisch- und Hängelampen

Fässer, Flaschen, Kisten, Paletten und ähnliche Lager-/Transportbehältnisse

Nicht selbstständig nutzbar und damit auch nicht als GWG abschreibbar sind dagegen u.a. diese Wirtschaftsgüter:

Bildschirm, Tastatur, Maus, Drucker und andere PC-Peripheriegeräte sowie Kabel zur Vernetzung einer EDV-Anlage

dauerhaft mit einem PC verbundene Datenträger (z. B. interne Festplatten)

einzelne Bücher eines mehrbändigen Lexikons oder Sammelwerks

Maschinenwerkzeuge, die nur mit einer Maschine genutzt werden können (Bohreinsätze, Sägeblätter, Fräsen, Drehstähle, Stanzwerkzeuge etc.)

Regalteile, die technisch aufeinander abgestimmt sind

Schreibtischkombiteile, die wegen fehlender Standfestigkeit oder aus anderen Gründen nicht selbstständig nutzungsfähig sind

Leuchtstoffröhren, Lichtbänder und Beleuchtungsanlagen zur Beleuchtung von Fabrikräumen oder einzelner Stockwerke eines Wohnhausesas

digitale Kanzlei

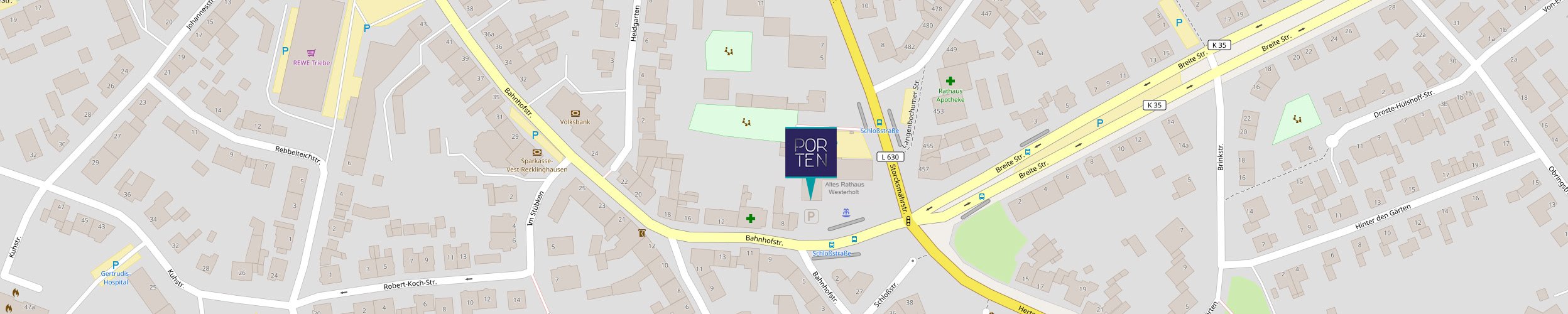

HIER FINDEN SIE UNSERE KANZLEI:

|

Steuerberater PORTEN Partnerschaft mbB Bahnhofstraße 6 |

|

Unsere Öffnungszeiten:

|

Mitgliedschaften