Scroll

digitale Kanzlei

Erforderliche Angaben in einer Rechnung

In einer Verwaltungsanweisung erklärt das Bundesfinanzministerium Details zu den neuen Pflichtangaben für Rechnungen.

Mit dem Amtshilferichtlinie-Umsetzungsgesetz ist unter anderem die Rechnungsstellungsrichtlinie der EU umgesetzt worden. Seit dem 30. Juni 2013 gelten daher neue Pflichten und Regeln hinsichtlich der Pflichtangaben, die eine Rechnung enthalten muss. Dazu hat das Bundesfinanzministerium jetzt in einer umfangreichen Verwaltungsanweisung Stellung genommen. Das Schreiben des Ministeriums beseitigt verschiedene Zweifelsfragen, insbesondere bei den nötigen Angaben für eine Gutschrift.

Auch eine Übergangsregelung ist in der Verwaltungsanweisung enthalten, sodass fehlerhafte Rechnungen in diesem Jahr noch nicht beanstandet werden. Daneben enthält das Schreiben eine Tabelle zu den in den anderen Amtssprachen der EU verwendeten Begriffen für Rechnungsangaben, die bei der Kontrolle von Eingangsrechnungen und Erstellung fremdsprachiger Rechnungen hilfreich sein kann. Hier ist ein Überblick über die Vorgaben und Erläuterungen der Finanzverwaltung:

Anzuwendendes Recht: Grundsätzlich richtet sich das anzuwendende Recht für die Rechnungsstellung nach den Vorschriften des Mitgliedstaates, in dem der Umsatz ausgeführt wird. Eine Ausnahme gilt für Umsätze, für die der Leistungsempfänger die Steuer schuldet. Hier richtet sich das maßgebliche Recht nach dem Staat, in dem der Leistungserbringer seinen Sitz oder Betrieb hat. Doch auch von dieser Ausnahme gibt es wieder eine Ausnahme, denn wenn Leistungserbringer und Leistungsempfänger vereinbart haben, dass stattdessen der Leistungsempfänger per Gutschrift über die Leistung abrechnet, gilt wiederum der ursprüngliche Grundsatz, nachdem das Recht des Staates anzuwenden ist, in dem der Umsatz ausgeführt wird.

Rechnungsstornos und -korrekturen: Die im allgemeinen Sprachgebrauch als Gutschrift bezeichnete Stornierung oder Korrektur einer Rechnung (kaufmännische Gutschrift) ist keine Gutschrift im umsatzsteuerrechtlichen Sinn. Wird in einem solchen Dokument der Begriff "Gutschrift" verwendet, obwohl keine umsatzsteuerrechtliche Gutschrift vorliegt, ist dies weiterhin steuerrechtlich unbeachtlich. Die neue Pflichtangabe "Gutschrift" gilt also nicht für kaufmännische Gutschriften.

Umsatzsteuerliche Gutschrift: Vereinbaren die Beteiligten, dass der Leistungsempfänger über den Umsatz abrechnet (Gutschrift), muss die Rechnung dagegen zwingend die Angabe "Gutschrift" enthalten. Grundsätzlich akzeptiert die Finanzverwaltung auch Formulierungen, die in anderen Amtssprachen für den Begriff "Gutschrift" verwendet werden (zum Beispiel "Self-billing"). Die Verwendung anderer Begriffe ist dagegen nicht zulässig. Trotzdem sollen die Finanzämter den Vorsteuerabzug nicht allein wegen begrifflicher Unschärfen verweigern, wenn die gewählte Bezeichnung hinreichend eindeutig ist (zum Beispiel "Eigenfaktura"), die Gutschrift im Übrigen ordnungsgemäß erteilt wurde und keine Zweifel an ihrer inhaltlichen Richtigkeit bestehen.

"Kombi-Gutschriften": Wird in einem Dokument sowohl über empfangene Leistungen (Gutschrift) als auch über ausgeführte Leistungen (Rechnung) zusammen abgerechnet, muss das Dokument die Rechnungsangabe "Gutschrift" enthalten. Zudem muss aus dem Dokument zweifelsfrei hervorgehen, über welche Leistung als Leistungsempfänger und als leistender Unternehmer abgerechnet wird. Saldierung und Verrechnung der gegenseitigen Leistungen sind dabei unzulässig.

Frist zur Rechnungsstellung: Eine Rechnung ist normalerweise innerhalb von sechs Monaten nach Ausführung der Leistung auszustellen. Für sonstige Leistungen in einem anderen EU-Staat, für die der Leistungsempfänger die Steuer schuldet, und für innergemeinschaftliche Lieferungen gilt jetzt aber eine kürzere Frist. In beiden Fällen muss der Unternehmer die Rechnung spätestens am 15. Tag des Monats ausstellen, der auf den Monat der Lieferung oder Leistung folgt. Eine Nichteinhaltung dieser Frist stellt allerdings keine Ordnungswidrigkeit dar.

Steuerschuldnerschaft des Leistungsempfängers: Führt der Unternehmer eine Leistung aus, für die der Leistungsempfänger die Steuer schuldet, muss er eine Rechnung mit der Angabe "Steuerschuldnerschaft des Leistungsempfängers" ausstellen. Alternativ kommen Formulierungen in Betracht, die in anderen Amtssprachen für den Begriff "Steuerschuldnerschaft des Leistungsempfängers" verwendet werden (zum Beispiel "Reverse Charge"). Für den Vorsteuerabzug aus solchen Leistungen ist der Besitz einer vorschriftsgemäß ausgestellten Rechnung weiterhin keine Voraussetzung. Die Rechnungsangabe "Steuerschuldnerschaft des Leistungsempfängers" ist auch erforderlich, wenn ein im Inland ansässiger Unternehmer einen Umsatz in einem anderen EU-Staat ausführt und abrechnet, an dem eine Betriebsstätte in diesem Staat nicht beteiligt ist.

Rechnungsangaben bei Sonderregelungen: Rechnungen über Leistungen, die unter bestimmte umsatzsteuerliche Sonderregelungen fallen, müssen nun ebenfalls eine zusätzliche Pflichtangabe enthalten. Bei Reiseleistungen muss die Rechnung jetzt auch die Angabe "Sonderregelung für Reisebüros" enthalten, und in den Fällen der Differenzbesteuerung ist die Angabe "Gebrauchtgegenstände/Sonderregelung", "Kunstgegenstände/Sonderregelung" oder "Sammlungsstücke und Antiquitäten/Sonder-regelung" vorgeschrieben. Der Rechnungsaussteller kann anstelle der deutschen Begriffe auch Formulierungen verwenden, die in anderen Amtssprachen für die Rechnungsangaben verwendet werden (zum Beispiel "Margin scheme - Travel agents", "Margin scheme - Second-hand goods", "Margin scheme - Works of art" oder "Margin scheme - Collector?s items and antiques").

Übergangsregelung: Die neuen Vorschriften und Pflichtangaben für Rechnungen gelten für alle Umsätze, die nach dem 29. Juni 2013 ausgeführt werden. Für Rechnungen, die bis einschließlich 31. Dezember 2013 ausgestellt werden, wird es von den Finanzämtern jedoch nicht beanstandet, wenn die Rechnung oder Gutschrift noch nicht allen neuen Vorgaben genügt. Das gilt insbesondere für Rechnungen und Gutschriften, die die neuen Pflichtangaben noch nicht enthalten.

digitale Kanzlei

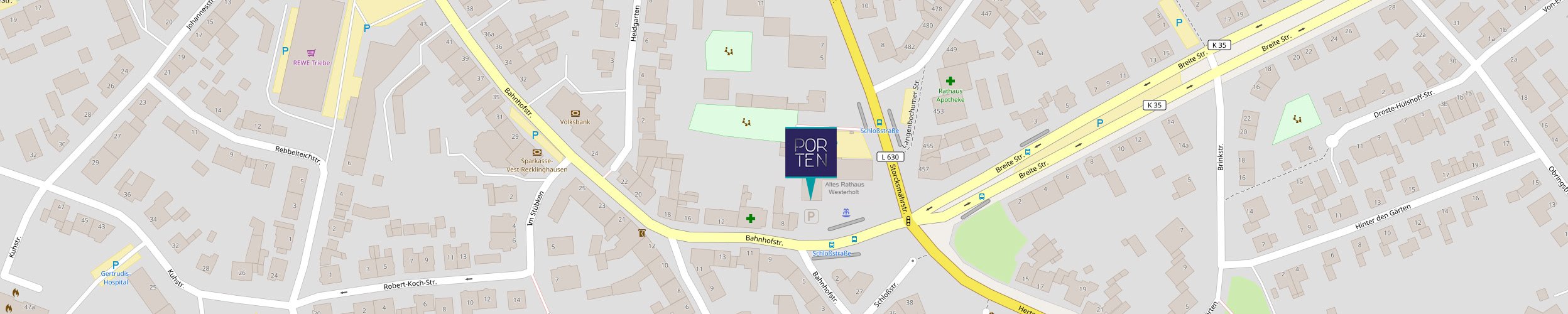

HIER FINDEN SIE UNSERE KANZLEI:

|

Steuerberater PORTEN Partnerschaft mbB Bahnhofstraße 6 |

|

Unsere Öffnungszeiten:

|

Mitgliedschaften